重要公告

重要公告 会计培训服务

会计培训服务 IT外包服务

IT外包服务 典型客户

典型客户

一、增值税税率

增值税税率是指增值税的适用税率,是指的法定税率,用于增值税一般计税方法的计算。

(一)适用税率为17%

1.销售或者进口除列举的适用税率为13%和0之外的货物。货物,是指有形动产,包括电力、热力、气体在内。(中华人民共和国国务院令第538号)

2.提供加工、修理修配劳务。(中华人民共和国国务院令第538号)

3.提供有形动产租赁服务。(财税〔2016〕36号)

(二)适用税率额13%

适用低税率货物,采用的是正列举方式,列入范围的才适用。这些货物多数是属于农产品、支农产品以及教育文化等方面的政府支持性优惠税率。包括销售或者进口下列货物:

1.粮食、食用植物油;自来水、暖气、冷气、热水、煤气、石油液化气、天然气、沼气、居民用煤炭制品;图书、报纸、杂志;饲料、化肥、农药、农机、农膜。(中华人民共和国国务院令第538号)

2.农产品,是指种植业、养殖业、林业、牧业、水产业生产的各种植物、动物的初级产品。具体征税范围暂继续按照《财政部国家税务总局关于印发〈农业产品征税范围注释〉的通知》(财税字[1995]52号)及现行相关规定执行。(财税[2009]9号)

下列货物也视同为农产品:

(1)棕榈油、棉籽油。(财税字[1994]26号)

(2)茴油、毛椰子油。茴油是八角树枝叶、果实简单加工后的农业产品,毛椰子油是椰子经初加工而成的农业产品。(国税函[2003]426号)

(3)食用盐。其具体范围是指符合《食用盐》(GB5461—2000)和《食用盐卫生标准》(GB2721—2003)两项国家标准的食用盐。(财税[2008]171号)

(4)挂面。(国税函[2008]1007号)

(5)干姜、姜黄。干姜是将生姜经清洗、刨皮、切片、烘烤、晾晒、熏硫等工序加工后制成的产品。姜黄包括生姜黄,以及将生姜黄经去泥、清洗、蒸煮、晾晒、烤干、打磨等工序加工后制成的产品。(国家税务总局2010年第9号公告)

(6)橄榄油。(国税函[2010]144号)

(7)巴氏杀菌乳、灭菌乳。按照《食品安全国家标准—巴氏杀菌乳》(GB19645—2010)生产的巴氏杀菌乳和按照《食品安全国家标准—灭菌乳》(GB25190—2010)生产的灭菌乳;但是,按照《食品安全国家标准—调制乳》(GB25191—2010)生产的调制乳,不属于初级农业产品,应按照17%税率征收增值税。(国家税务总局公告2011年第38号)

(8)杏仁油、葡萄籽油。(国家税务总局公告2014年第22号)

3.农用水泵、农用柴油机。农用水泵是指主要用于农业生产的水泵,包括农村水井用泵、农田作业面潜水泵、农用轻便离心泵、与喷灌机配套的喷灌自吸泵。其他水泵不属于农机产品征税范围。农用柴油机是指主要配套于农田拖拉机、田间作业机具、农副产品加工机械以及排灌机械,以柴油为燃料,油缸数在3缸以下(含3缸)的往复式内燃动力机械。4缸以上(含4缸)柴油机不属于农机产品征税范围。(财税字[1994]60号)

4.农用挖掘机、养鸡设备系列、养猪设备系列产品属于农机,适用13%增值税税率。(国家税务总局公告2014年第12号)

5.音像制品。是指正式出版的录有内容的录音带、录像带、唱片、激光唱盘和激光视盘。(财税[2009]9号)

6.电子出版物。是指以数字代码方式,使用计算机应用程序,将图文声像等内容信息编辑加工后存储在具有确定的物理形态的磁、光、电等介质上,通过内嵌在计算机、手机、电子阅读设备、电子显示设备、数字音/视频播放设备、电子游戏机、导航仪以及其他具有类似功能的设备上读取使用,具有交互功能,用以表达思想、普及知识和积累文化的大众传播媒体。载体形态和格式主要包括只读光盘(CD只读光盘CD-ROM、交互式光盘CD-I、照片光盘Photo-CD、高密度只读光盘DVD-ROM、蓝光只读光盘HD-DVD ROM和BD ROM)、一次写入式光盘(一次写入CD光盘CD-R、一次写入高密度光盘DVD-R、一次写入蓝光光盘HD-DVD/R,BD-R)、可擦写光盘(可擦写CD光盘CD-RW、可擦写高密度光盘DVD-RW、可擦写蓝光光盘HDDVD-RW和BD-RW、磁光盘MO)、软磁盘(FD)、硬磁盘(HD)、集成电路卡(CF卡、MD卡、SM卡、MMC卡、RS-MMC卡、MS卡、SD卡、XD卡、T-Flash卡、记忆棒)和各种存储芯片。(财税[2009]9号)

7.二甲醚。是指化学分子式为CH3OCH3,常温常压下为具有轻微醚香味,易燃、无毒、无腐蚀性的气体。(财税[2009]9号)

8.中小学教材配套产品。对纳税人生产销售的与中小学课本相配套的教材配套产品(包括各种纸制品或图片),应按照税目“图书”13%的增值税税率征税。(国税函[2006]770号)

9.由石油伴生气加工压缩而成的石油液化气。(国税发[2005]83号)

10.密集型烤房设备、频振式杀虫灯、自动虫情测报灯、粘虫板。(国家税务总局公告2012年第10号)

11.国务院规定的其他货物。

(三)适用税率为11%

提供交通运输、邮政、基础电信、建筑、不动产租赁服务,销售不动产,转让土地使用权。(财税〔2016〕36号,注意:这里采用的是正列举法,不在列举范围的,不适用)

(四)适用税率为6%

除了提供有形动产租赁服务、适用11%税率的列举服务项目以及适用0%的跨境应税行为以外的应税服务。(财税〔2016〕36号)

(五)适用税率为0%

1.纳税人出口货物,税率为零;但是,国务院另有规定的除外。(中华人民共和国国务院令第538号)

2.境内单位和个人发生的跨境应税行为,税率为零。具体范围由财政部和国家税务总局另行规定。(财税〔2016〕36号)

二、增值税征收率

增值税征收率主要是针对小规模纳税人和一般纳税人适用或者选择采用简易计税方法计税的项目。采用征收率计税的,不得抵扣进项税额。

(一)征收率为3%

除以下列举的货物、劳务和服务项目适用对应的征收率外,其它项目和行为均适用3%的基本征收率。

(二)征收率为5%

1.销售自行开发、取得、自建的不动产。(财税〔2016〕36号,注意:个人销售购买的住房有特殊的征免税规定,但征收率一致)

2.不动产经营租赁服务。【注意:有两个例外】一是个人出租住房,应按照5%的征收率减按1.5%计算应纳税额。二是公路经营企业中的一般纳税人收取试点前开工的高速公路的车辆通行费,可以选择减按3%征收率的简易方法计税。(财税〔2016〕36号、财税〔2016〕47号)

【特殊情形】

1.纳税人以经营租赁方式将土地出租给他人使用,按照不动产经营租赁服务征税。

2.纳税人以长(短)租形式出租酒店式公寓并提供配套服务的,按照住宿服务缴纳增值税。也就是说征收率为3%。但是,如果没有提供配套服务的,是否可以理解为按照不动产经营租赁服务征税?

3.无论一般纳税人还是小规模纳税人,提供劳务派遣服务选择差额纳税的。【注意:小规模纳税人提供劳务派遣服务按全额纳税的,征收率为3%】(财税〔2016〕47号)

4.一般纳税人收取试点前开工(指相关施工许可证注明的合同开工日期在2016年4月30日前)的一级公路、二级公路、桥、闸通行费,选择适用简易计税方法的。(财税〔2016〕47号)

5.一般纳税人提供人力资源外包服务,选择适用简易计税方法的。(财税〔2016〕47号)

6.纳税人转让2016年4月30日前取得的土地使用权,选择适用简易计税方法的,按照差额5%的征收率计算缴纳增值税。(财税〔2016〕47号)

7.一般纳税人2016年4月30日前签订的不动产融资租赁合同,或以2016年4月30日前取得的不动产提供的融资租赁服务,可以选择适用简易计税方法,按照5%的征收率计算缴纳增值税。(财税〔2016〕47号)

三、增值税预征率

(一)预征率为2%

一般纳税人跨县(市、区)提供建筑服务,适用一般计税方法计税的,以取得的全部价款和价外费用扣除支付的分包款后的余额,按照2%的预征率预缴税款。(国家税务总局公告2016年第17号)

【相关链接】

(1)跨县(市、区)提供建筑服务,需要按照工程项目分别计算应预缴税款,并在项目发生地向国税机关预缴税款,并向机构所在地主管税务机关进行汇总纳税申报。

(2)应预缴税款=(全部价款和价外费用-支付的分包款)÷(1+11%)×2%

(3)纳税人取得的全部价款和价外费用扣除支付的分包款后的余额为负数的,可结转下次预缴税款时继续扣除。

(二)预征率为3%

1.一般纳税人跨县(市、区)提供建筑服务,并选择适用简易计税方法计税的以及小规模纳税人跨县(市、区)提供建筑服务的,需要按照工程项目分别计算应预缴税款,在项目发生地向国税机关预缴税款,向机构所在地主管税务机关进行汇总纳税申报。(国家税务总局公告2016年第17号)

应预缴税款=(全部价款和价外费用-支付的分包款)÷(1+3%)×3%

2.房地产开发企业无论采用何种计税方法,采取预收款方式销售所开发的房地产项目,在收到预收款时都按照3%的预征率预缴增值税。(国家税务总局公告2016年第18号)

【相关链接】

(1)应预缴税款=预收款÷(1+适用税率或征收率)×3%

适用一般计税方法计税的,按照11%的适用税率计算;适用简易计税方法计税的,按照5%的征收率计算。

(2)一般纳税人应在取得预收款的次月纳税申报期向主管国税机关预缴税款。小规模纳税人应在取得预收款的次月纳税申报期或主管国税机关核定的纳税期限向主管国税机关预缴税款。

(3)预售时,预售发票选择发票代码为602的“销售自行开发的房地产项目预收款”进行开具,不得开具增值税专用发票,发票税率栏应填写“不征税”。

正式销售时,购买方需要增值税专用发票的,小规模纳税人向主管国税机关申请代开。一般纳税人不得向其他个人开具增值税专用发票;小规模纳税人不得向其他个人申请代开增值税专用发票。

3.一般纳税人出租其取得的、选择或者适用一般计税方法的,与机构所在地不在同一县(市、区)的不动产,应向不动产所在地国税机关预缴,向机构所在地主管国税机关纳税申报。(国家税务总局公告2016年第16号)

【相关链接】

(1)应预缴税款=含税销售额÷(1+11%)×3%

(2)在同一县(市、区)的不预缴。

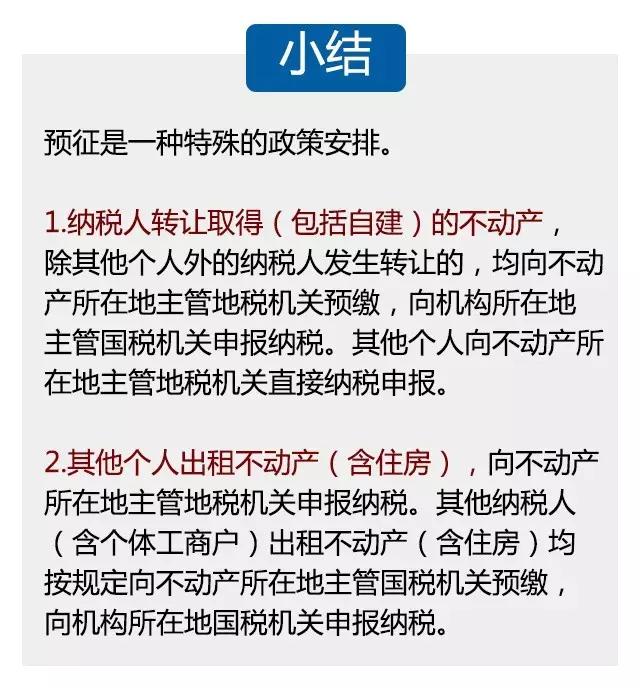

(三)预征率为5%

1.无论一般纳税人还是小规模纳税人,转让取得(包括自建)的不动产。除其他个人外发生转让的,均向不动产所在地主管地税机关预缴,向机构所在地主管国税机关申报纳税。(国家税务总局公告2016年第14号)

【相关链接】

(1)其他个人向不动产所在地主管地税机关直接纳税申报。

(2)纳税人转让自建的不动产,按照全额预缴

应预缴税款=全部价款和价外费用÷(1+5%)×5%

(3)纳税人转让除自建以外取得的不动产,按照差额预缴

应预缴税款=(全部价款和价外费用-不动产购置原价或者取得不动产时的作价)÷(1+5%)×5%

2.一般纳税人出租其取得的、选择或者适用简易计税方法的不动产;小规模纳税人出租的除个体工商户和其他个人住房之外的不动产。(国家税务总局公告2016年第16号)

【相关链接】

(1)应预缴税款=含税销售额÷(1+5%)×5%

(2)除其他个人之外,出租与机构所在地不在同一县(市、区)的不动产,应向不动产所在地国税机关预缴,向机构所在地主管国税机关纳税申报。

(3)其他个人出租不动产,向不动产所在地主管地税机关申报纳税。

(四)预征率为1.5%

1.个体工商户出租住房,按照5%的征收率减按1.5%计算应纳税额。不动产所在地与机构所在地不在同一县(市、区)的,向不动产所在地主管国税机关预缴税款,向机构所在地主管国税机关申报纳税。(国家税务总局公告2016年第16号)

2.其他个人出租住房,按照5%的征收率减按1.5%计算应纳税额,向不动产所在地主管地税机关申报纳税。(国家税务总局公告2016年第16号)

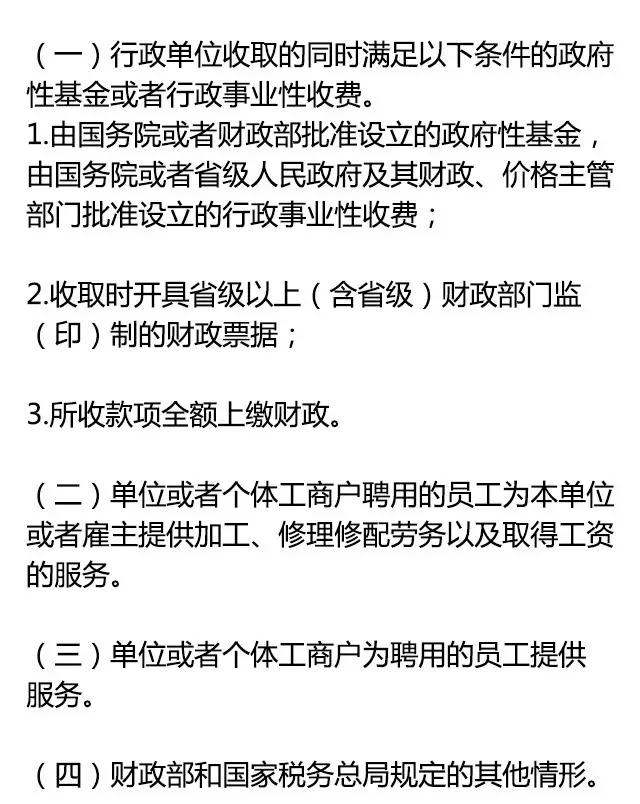

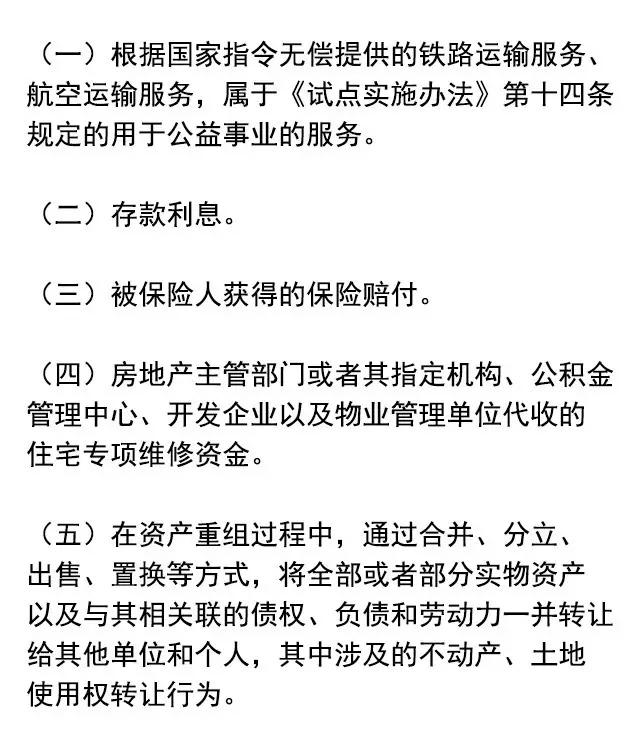

四、不属于征税范围

五、不征收增值税项目

联系我们

联系我们 新闻早读

新闻早读 热点透视

热点透视联系电话: (023)63631238 15320369238 18983981238

公司地址:重庆市渝中区上清寺渝中大厦25层16号 E-mail:biz@cqzqh.cn

声明:本站文章除特别注明外均摘自互联网

公司资质 友情链接 收藏本站 网站备案:渝ICP备07006410

.gif)